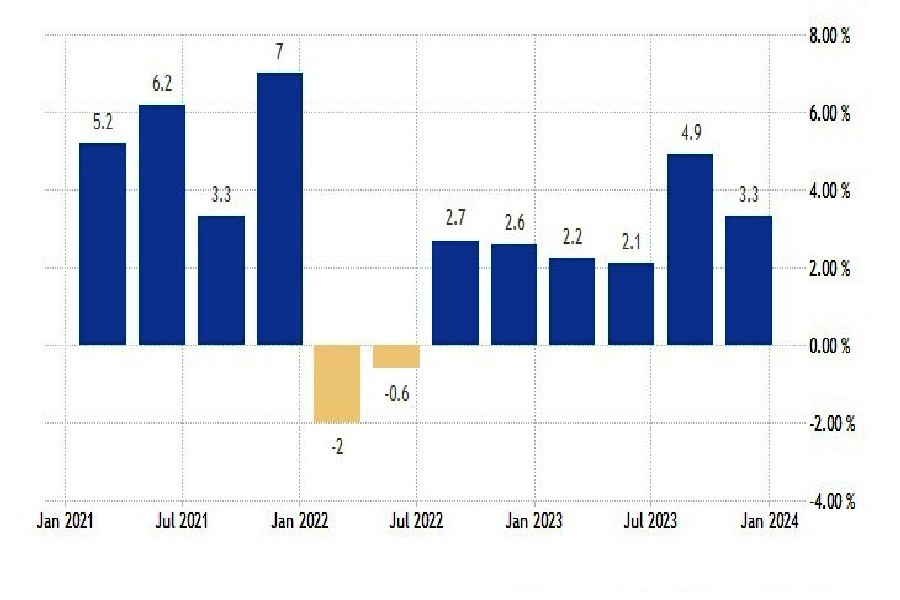

Федеральная резервная система в США для определения угрозы экономической рецессии имеет четкий опережающий индикатор, который не ошибался с 1966 года. В воскресенье фьючерсы на главные индексы американского фондового рынка просели на 0,1% каждый. И в понедельник акции в Нью-Йорке тоже открылись снижением. Главным образом потому, что рынки готовятся к выпуску первого крупного отчета по инфляции в этом году. Уже во вторник, 13 февраля, в США выйдут отчеты по инфляции потребителей, а в пятницу – индексы цен производителей. Что касается других данных, то они на данный момент подтверждают хорошее состояние американской экономики. ВВП США растет в годовом исчислении (график 1). Рынок труда выглядит здоровым, а уровень безработицы в январе составил 3,7%.

Но все может быть не тем, чем кажется

При анализе длительных временных отрезков можно увидеть, что все три основных фондовых индекса Уолл-стрит – S&P 500, Nasdaq и Dow Jones – способны вести себя совершенно непредсказуемо в коротких эпизодах. Фактически, с начала этого десятилетия они попеременно торговались в течение нескольких лет подряд как на медвежьем, так и бычьем трендах.

В июне этого года исследователи из Bespoke Investment Group опубликовали набор данных, в котором изучалась продолжительность медвежьего и бычьего рынков индекса S&P 500, начиная с начала Великой рецессии в сентябре 1929 года. В то время как средний медвежий рынок просуществовал всего 286 календарных дней (около 9,5 месяцев), типичный бычий рынок с конца 1920-х годов продолжался 1 011 календарных дней (около 2 лет и 9 месяцев).

Можно ли предсказать дальнейшее движение фондового рынка США на 2024 год?

Конечно, идеального 100-процентного способа прогнозирования нет и быть не может. Тем не менее специалисты-аналитики отмечают, что существует несколько инструментов и денежных индикаторов, которые в течение длительного периода времени показывали сильную корреляцию с движениями на фондовом рынке и/или экономике США.

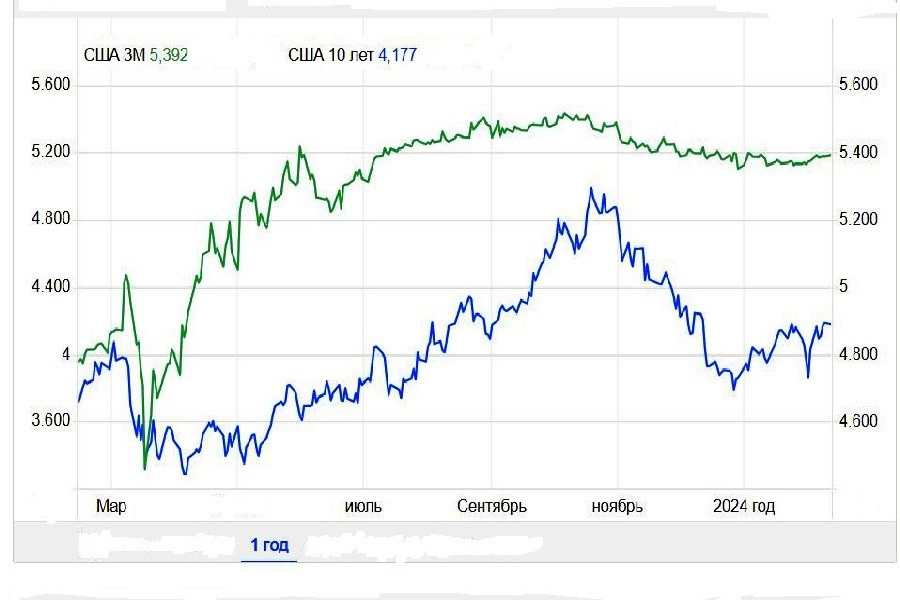

Один из них – ведущий инструмент ФРБ Нью-Йорка. Этот показатель использует спред (разницу в доходности) трежерис и имеет поразительный опыт прогнозирования спадов в экономике США. Хотя экономика США и фондовый рынок действуют независимо друг от друга, корпоративные доходы часто страдают, когда экономическая активность в США замедляется или поворачивает вспять. Каждый месяц в течение последних 65 лет инструмент ФРБ Нью-Йорка просчитывал вероятность рецессии, сравнивая доходности 10-летних (длинных) и 3-месячных (коротких) казначейских гособлигаций США.

Итак, при обычном раскладе длинные облигации со сроком погашения 10 или 30 лет должны иметь более высокую доходность, чем казначейские векселя со сроком погашения от одного года и меньше. И это логично: чем дольше деньги инвесторов связаны с процентными ценными бумагами, тем выше должна быть доходность.

Но время от времени кривая доходности ведет себя «не по правилам».

Это происходит, когда рынки обеспокоены ближайшими перспективами экономики США. В такие дни наблюдается инверсия, то есть краткосрочные векселя приносят более высокую доходность, чем долгосрочные облигации (график 2). И чем больше инверсия кривой доходности, тем выше вероятность формирования рецессии.

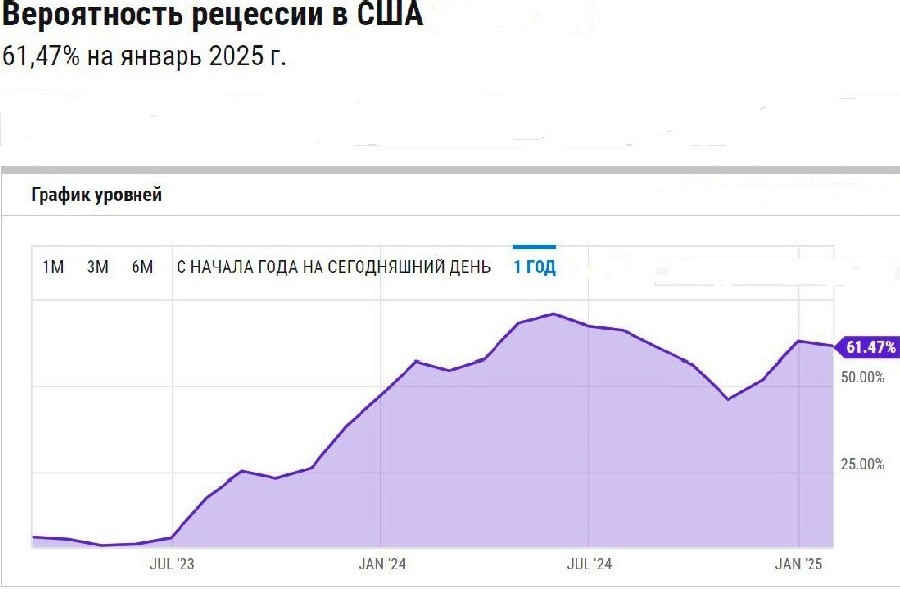

Кстати, месяц назад этой теме был посвящен ежеквартальный опрос The Wall Street Journal. В среднем экономисты из бизнеса и академические круги, опрошенные журналом, оценивали вероятность рецессии в следующие 12 месяцев на уровне 61%, что мало изменилось с 63% в октябрьском опросе. Обе цифры являются исторически высокими, если не считать фактических рецессий. Первоначально Федеральная резервная система надеялась, что сможет снизить инфляцию лишь за счет замедления экономического роста, а не за счет его прямого сокращения. Этот результат получил название «мягкой посадки». Но три четверти респондентов заявили, что ФРС не сможет добиться мягкой посадки в этом году.

В то же время инверсия кривой доходности вовсе не указывает на неминуемую рецессию

Были случаи, когда ситуация исправлялась и падения экономики не наблюдалось. Например, в октябре 1966 года вероятность рецессии составила более 40%, но экономического спада все-таки не произошло. Однако каждой рецессии, которая происходила с 50-х годов прошлого столетия, предшествовала инверсия кривой доходности. То есть этот индикатор выступал обязательным компонентом экономического спада.

А за последний год наблюдалась самая крутая инверсия кривой доходности впервые примерно за четыре десятилетия. Неудивительно, что инструмент ФРБ Нью-Йорка предполагает, что вероятность рецессии к январю 2025 года или ранее составляет 61,47%. То есть мы сейчас наблюдаем одну из самых высоких вероятностей рецессии с начала 1980-х годов.

Да, ведущий индикатор рецессии ФРС не идеален в прогнозировании спадов, но он очень близок к этому. И при значении 61,47%, судя по этому прогнозному индикатору, в 2024 году вполне вероятна рецессия (график 3).

Рецессия и фондовый рынок США

Хотя экономика США и фондовый рынок действуют независимо друг от друга, рецессии могут больно ударить по Dow Jones, S&P 500 и Nasdaq Composite. По крайней мере, эти индексы исторически показывали плохие результаты после официального объявления рецессии Национальным бюро экономических исследований. То есть корпоративные доходы часто страдают, когда экономическая активность в США замедляется или поворачивает вспять.

Если инструмент ФРС Нью-Йорка окажется точным и рецессия действительно обретет форму в 2024 году, все-таки о значительном откате акций в США не может быть и речи. Основываясь на том, что показали нам десятилетия истории, мы также знаем, что рецессии и коррекции фондового рынка — это кратковременные события. Поэтому даже если в 2024 году ожидается рецессия, у долгосрочных инвесторов нет причин для беспокойства.